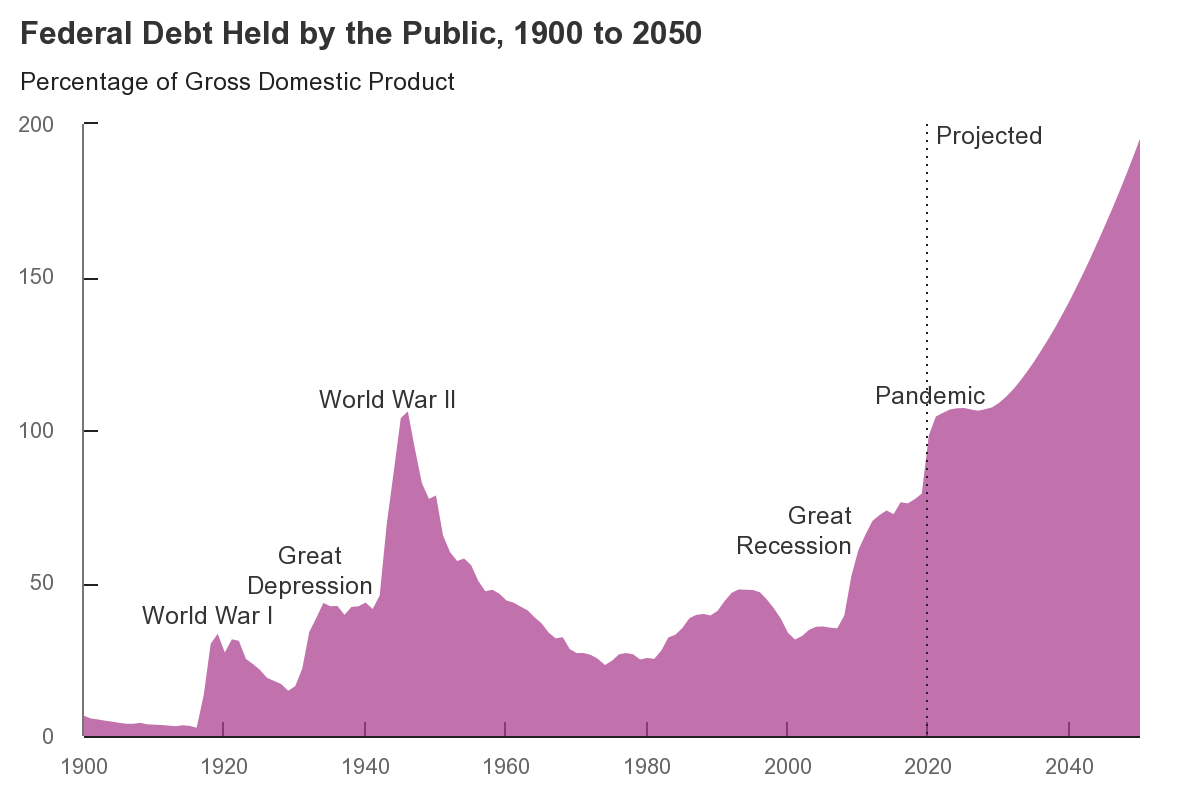

Sin duda alguna, haciendo retrospectiva, sabemos que “La solución a la crisis de 2008 fue imprimir más billetes” y, como que no teníamos suficiente, en 2020 se produjo la mayor impresión de dinero de toda la história a razón de la crísis #covid19.

Según el autor del Bestseller “The Black Swan”, Nassim Taleb, -”El mundo es más frágil hoy que en 2007”. Es una más que importante y respetable opinión ya que, realmente es muy cierto, un nuevo diagrama nos permite ver la evolución de la Deuda de Estados Unidos.

La deuda, que desde 2000 hasta 2008 aproximadamente mantenía una cierta estabilidad, se vió drásticamente trastornada por los efectos de la crisis económica, pasando de un cercano 60% del PIB a superar el 80 y en 2017 a superar el 100% del PIB de US de ese mismo año (19 billones de dólares).

La deuda China

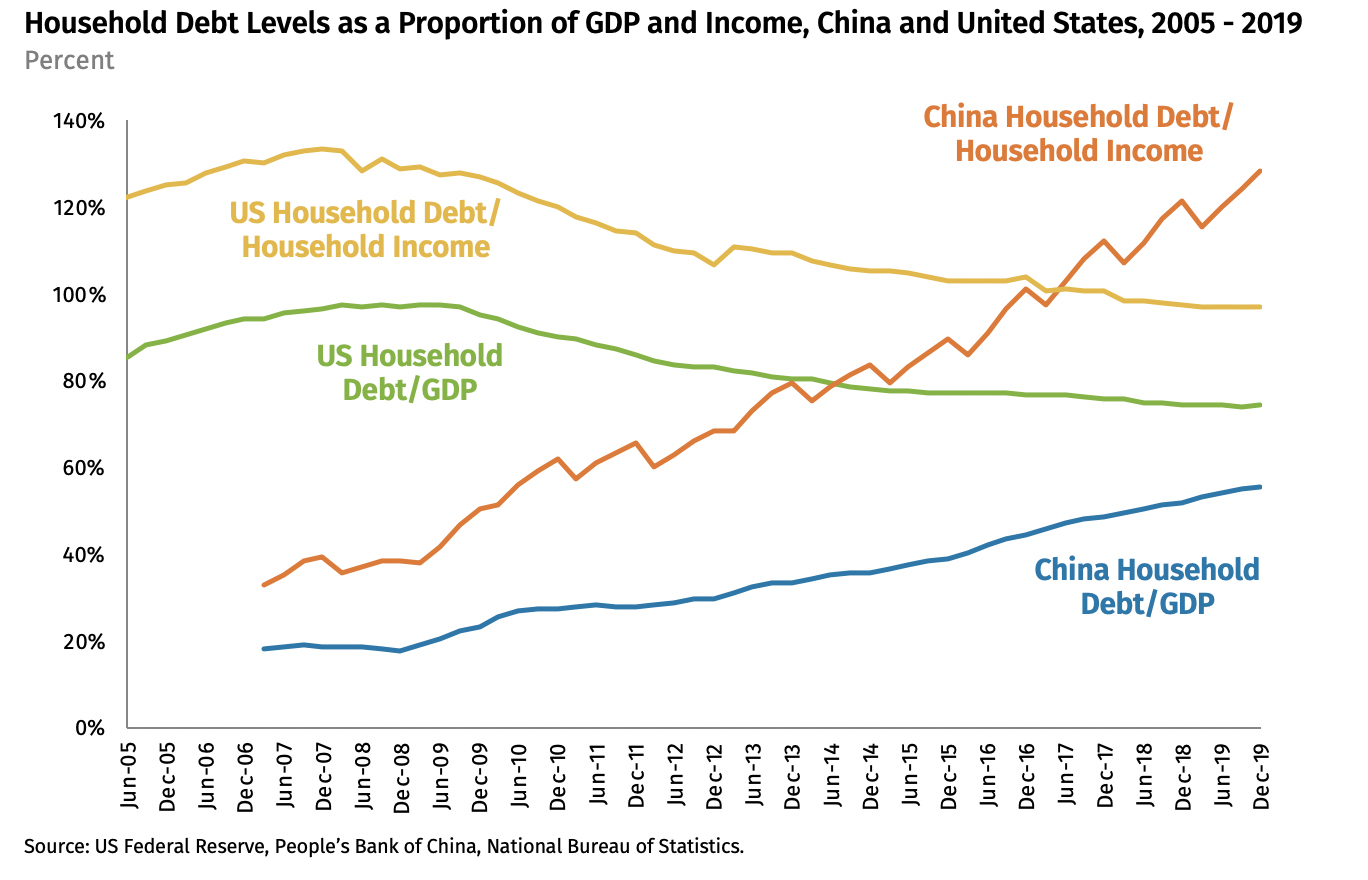

Por lo general, muchos medios de comunicación, por ejemplo Bloomberg, hablan de “La bomba de deuda China”, aunque no es del todo cierto ya que, por lo general, siempre se suma la deuda pública a la privada y cuando se habla de US, por ejemplo, o se habla de una deuda o de otra, no de las dos juntas como si se hace en el caso de China.

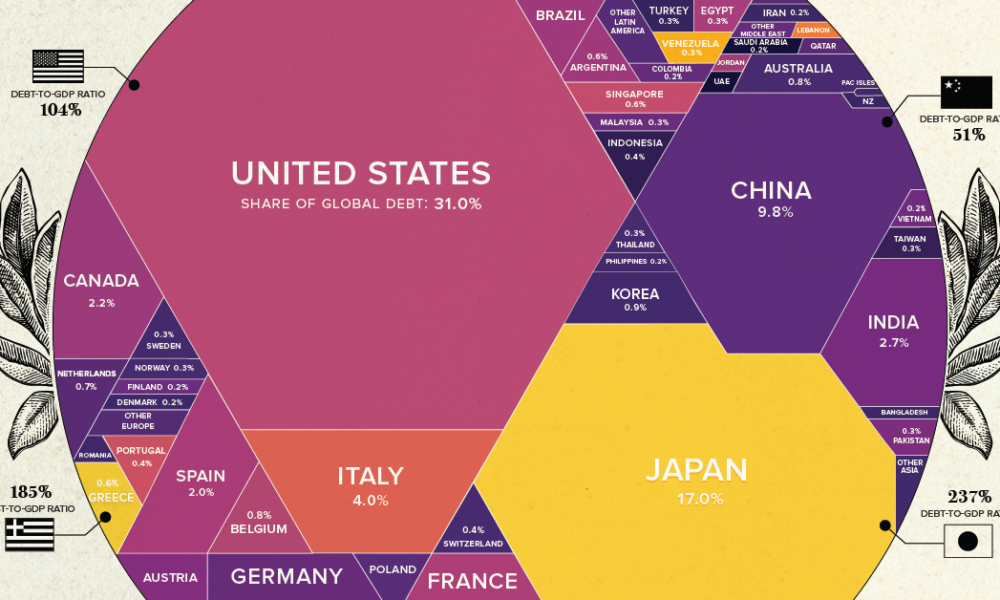

Si miramos la relación entre la deuda total y el PIB de los Estados Unidos es del más del 300%, con una relación entre la deuda pública (gubernamental) y el PIB del 105%, y una relación entre la deuda privada y el PIB del 201%. Esto es incluso mucho peor que en el caso de China.

China tiene una deuda pública muy inferior al PIB (47,6%). Su deuda privada con el PIB es del 230%, no muy lejos de los EE.UU. Y esta deuda privada se divide entre la deuda de los hogares y la deuda corporativa, donde la deuda de los hogares es de aproximadamente un 49%. Así que, en realidad, la deuda corporativa con el PIB está más cerca del 180%.

En conclusión, China tiene un ratio de deuda global en relación con el PIB más bajo que los Estados Unidos, eso es cierto, aunque también es cierto que el crecimiento de China de los últimos años ha sido: ¡desmesurado! y eso le está pasando factura.

El año previo a la crisis económica teníamos un crecimiento por encima del 14%, seguidamente el crecimiento se ha ído enfriando hasta un 6,9 el pasado 2017. Pero, según previsiones del Gobierno Chino, se espera un crecimiento de entre el 6 y el 6,5% este 2019 (Fuente Euronews).

Por qué China tiene tanto poder sobre la deuda de EEUU… y del mundo

Aunque casi todos los analistas coinciden en que el enfriamiento de China como,a la vez, el crecimiento de su deuda es una bomba de relojería; no creo sea del todo cierto, veamos:

Cerca de un 45% de la deuda estadounidense (se estima que la deuda pública de Estados Unidos llega a más de 19 billones de dólares) está en manos extranjeros, cabe destacar a China quien tiene un papel predominante. Del total de la deuda, China tiene cerca del 18,7% (1,19 billones de dólares) seguido del 17,2% de Japón y lejos del 5% del tercer mayor tenedor, Irlanda.

Por lo tanto, casi seguro, podemos afirmar que la próxima crisis no será de solvencia, no será como lo que vivimos en Grecia. El escenario estadounidense se manifestará en los mercados financieros ya que sus acreedores empezarán a cobrar más interés por prestarle dinero y eso tendrá impactos directos en los mercados financieros.

Es interesante tener en cuenta a Rusia, ya que entre marzo y mayo de 2018 hizo una importante reducción de existencias de tenencias de bonos del Tesoro de Estados Unidos, reduciendo cerca de 81.000 millones de dólares y representando el 84% del total de su deuda con Estados Unidos. Por supuesto, las tensiones geopolíticas entre Estados Unidos y Rusia se dispararon en el momento en que se aceleraron las ventas de su bonos.

Review

La economía global está muy endeudada, por lo que es vulnerable a episodios de pánico financiero, ya vividos en un pasado reciente. Los bancos centrales apenas tienen margen para seguir actuando, ya que durante la crisis han desplegado toda su batería de estímulos que apenas han comenzado a retirar. La consecuencia es que ya quedan pocos instrumentos para combatir una crisis de crédito, lo que podría agravar la situación.

Por lo tanto, aunque es muy importante poder tener una Cartera diversificada, alentamos a los inversores a plantearse posiciones en valores refugio como el Oro para ir preparando esa Cartera para nuevos tiempos difíciles.

Invertir en Piloto Automático

Aunque realmente, si queremos olvidarnos de todo, podemos invertir en “Piloto automático” y en la sección de “Soluciones de Inversión” ya hemos hablado de algunas opciones como mediante Indexa Capital, que puedes utilizar mi invitación y así olvidarte de la comisión de gestión de tus primeros 10.000€ en fondos de inversión.